PE vs VC를 두고 어떤 게 비슷하고 어떤 게 다른지를 묻는다면, 다음과 같이 답할 수 있습니다.

포트폴리오 구성: VC는 초기기업 투자 risk가 커서 분산투자를 하고, 그래서 10개 중 1~2개가 대박 나면 된다고 하지만, PE는 단 1개도 망하면 안 된다.

PE가 주로 검토하는 대상은 어느 정도 실적이 나오고 현금흐름이 추정 가능하므로 VC 투자 건 대비 더 많은 엑셀 모델링을 한다. FDD, LDD, CDD 등의 Due diligence에 대한 깊이가 더 깊다고 할 수 있다.

Financial Structure: VC는 주로 RCPS로 투자를 하게 되면, 관행적으로 사용되는 term이 존재하나, PE는 투자건별 Financial Structure에 대한 고민과 그에 대한 결과물을 Term에 잘 녹여야 한다.

PE와 VC의 차이를 알아보기 위해 우선 PE에 대한 이해가 필요하므로 아래의 글에서 알아보겠습니다.

기사를 보면 대게 PE를 한국어로 번역해서 ‘사모펀드’라고 합니다. 하지만 대개 ‘사적으로 모집한’을 의미하여 투자자를 대상으로 구분하는 한국식 분류와는 조금 다르게 영어의 Private Equity는 주로 투자자가 아닌 투자 대상에 의해 정의됩니다. Public하게 상장되어 거래되는 Public Equity(상장주식)와 대비되어 Private Equity(비상장 주식)에 투자하는 경우를 의미합니다.

구글에 Private Equity를 검색하면 그 의미가 좀 더 명확해집니다.

Private equity is an alternative investment class that invests in or acquires private companies that are not listed on a public stock exchange. - investopedia

In the field of finance, the term private equity (PE) refers to investment funds1), usually limited partnerships (LP)2), which buy and restructure financially weak companies that produce goods and provide services. - Wikipedia

사모펀드란? 공모펀드와 대비되는 단어로 사적으로 모집하여 투자자 수를 49인으로 제한하여 모집하는 펀드입니다(2021년 10월 개정으로 전문투자자는 기준으로는 최대 100인까지 확대되었다.)

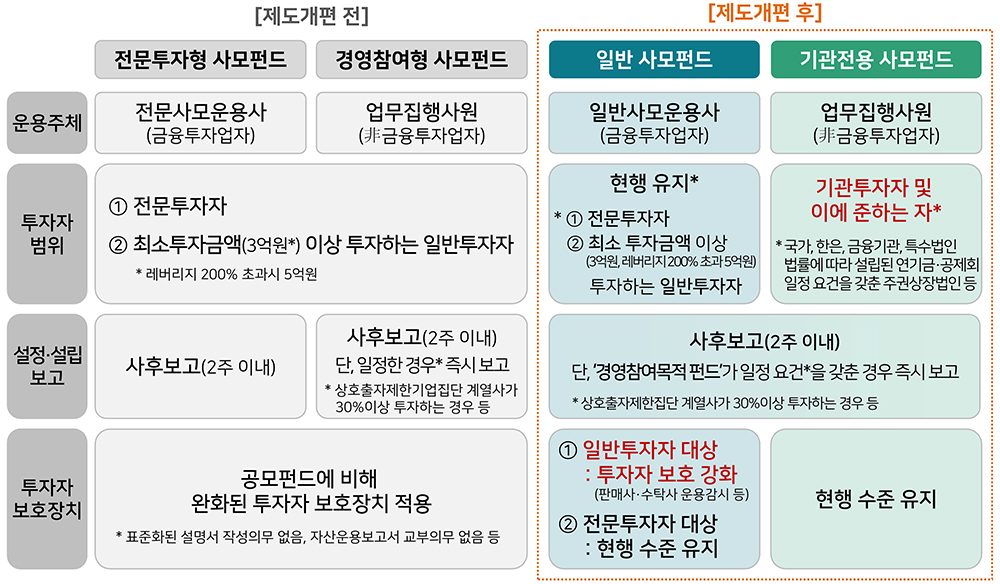

지난 2021년 10월에 개정된 자본법에 의해 기존에는 사모펀드를 투자 대상을 기준으로 전문투자형 PEF vs 경영참여형 PEF로 구분되었으나, 현재는 PEF에 출자하는 LP(출자자)를 기준으로 일반 PEF vs 기관 전용 PEF로 구분하고 있습니다.

대게 PEF의 LP는 사적으로 모집되며, PE는 Investment Firm을 지칭하기도 하고, PE가 운용하는 Fund를 PEF라고 지칭합니다.

글의 편의상 Investment Firm을 PE로 사용하고 Fund를 PEF라고 지칭하겠습니다.

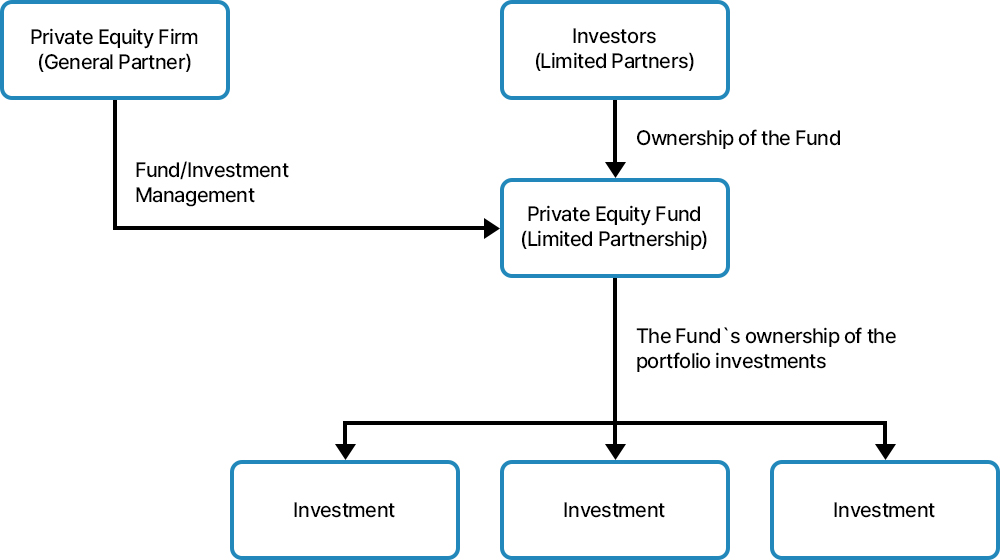

[그림 2]에서 알 수 있듯이, PE가 LP에게 출자를 받아 PEF를 설립 후, Target에 투자하는 구조입니다. PE는 자기자본을 활용한 PI 투자도 할 수 있지만, 대부분 LP에게 출자를 받아 PEF를 설립하고, PEF를 통해 Target에 투자를 진행합니다(PEF와 Target 사이에 투자 관리의 편의성을 위해 SPC를 두기도 한다). 여기서 PE는 업무집행사원임과 동시에 무한책임사원이며, 영어로는 GP(General Partner)라고 하고, 출자자(펀드의 투자자)는 유한책임사원이며 LP(Limited Partner)라고 합니다.

일반적으로 PE는 두 가지를 통해 수익을 창출하게 되는데 첫째는 관리보수, 둘째는 성과보수입니다. 관리보수는 일반적으로 PEF의 운용 규모의 1~2% 수준을 GP(PE)가 수취합니다. 그렇기 때문에 PE는 더 큰 규모의 PEF를 결성하길 원합니다. 예를 들어 100억 원의 PEF를 결성하고 관리보수율이 1.5%라면 매년 1.5억 원은 PE의 고정수입으로 발생합니다.

성과보수는 PEF가 Exit한 후 펀드 청산과정에서 발생하는데, 일반적으로 기준수익률=IRR huddle(ex.8%)을 초과하는 수익의 20% 수준을 GP가 수취합니다. 예를 들어 100억 원 투자 후 1년 뒤 2배로 Exit하여 100%의 수익금이 발생했다면, IRR 8%를 초과하는 92%(92억 원)중에서 다시 20%(18.4억 원)은 GP가 수령하게 됩니다(하지만, 실제로는 PEF 운용 비용이 발생하여 이보다 더 적다).

결국 PE는 수익원을 극대화하기 위해 AUM을 키워서 관리보수를 늘려야 하고. 투자를 성공적으로 Exit하여 성과보수를 많이 받아야 합니다. 하지만, 곰곰이 생각해보면 높은 IRR의 Exit record를 보유한 PE에게 더 많은 LP가 출자를 약속할 것이므로 AUM과 높은 IRR은 서로 깊이 연관되어 있습니다.

출처: UBS, Private Markets, Opportunities outside listed equities, February 2020

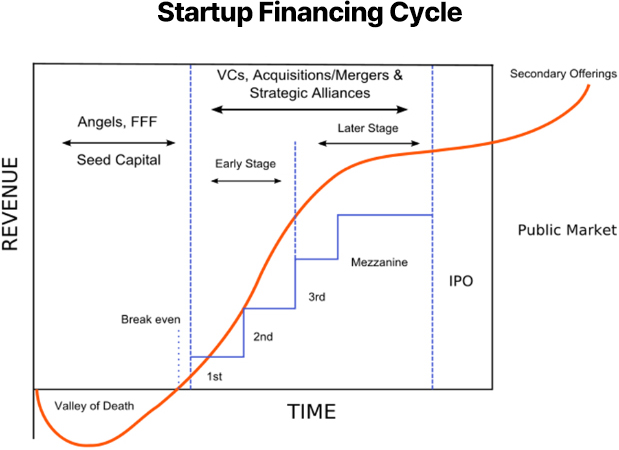

출처: UBS, Private Markets, Opportunities outside listed equities, February 2020 기업은 [그림 3]과 같은 Cycle을 거쳐 창업 - Death Valley - Series A, B, C.. - Growth Capital(Mezzanine) - IPO 등의 주기를 거칩니다. Case마다 다르지만, 대게 창업 이후 불안정한 단계를 지나 J커브를 그리는 고도의 성장기, 안정적인 capa 확장을 하는 성장기 이후 대규모 투자를 통한 Scale-up, IPO or M&A 등의 과정을 거칩니다.

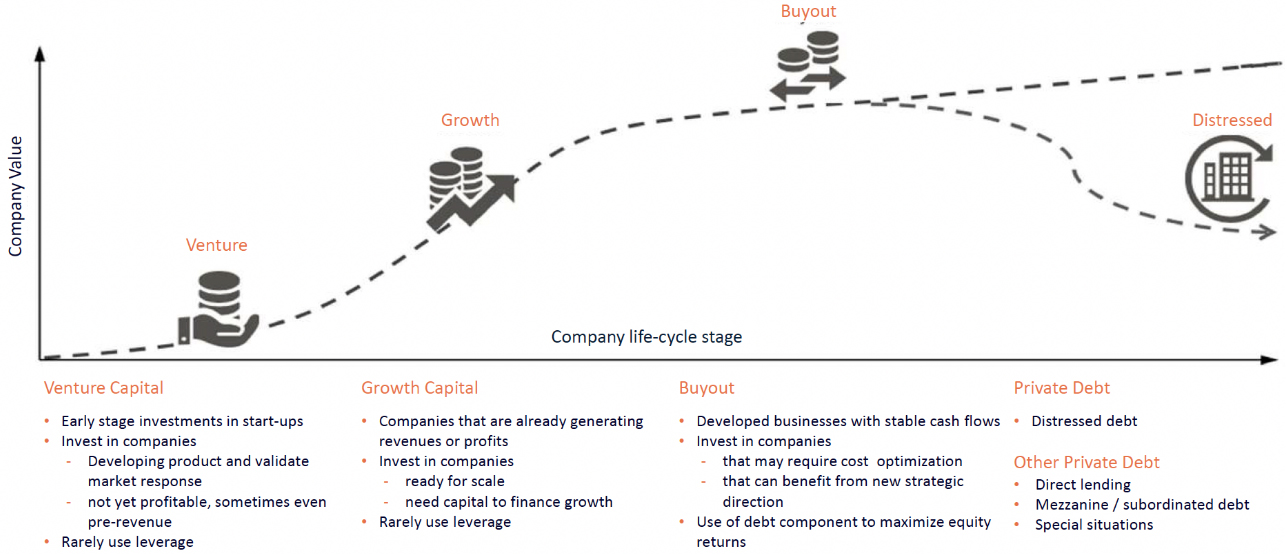

PE는 투자 대상과 전략에 따라 다양하게 구분할 수 있습니다. 요즘은 VC와 PE의 경계가 이전보다 허물어지고 더 다양한 형태/stage의 투자를 선보이지만, 큰 틀에서 전략에 따라 분류하자면 다음과 같습니다(큰 의미에서는 VC도 비상장 기업에 투자할뿐더러 LP도 사적으로 모집하므로 PE로 볼 수 있다).

위의 Cycle에서 초기 stage로 갈수록 VC, 뒷단으로 갈수록 PE가 주로 투자를 한다고 알려져 있으나, VC의 Fund 규모가 커지고 그에 따라 ticket size(투자 건당 투자 금액)가 커지고, PE는 점점 더 성장성이 높은 Growth 단계로 넘어오면서 둘 사이의 차이는 모호해지고 있습니다. 여담이지만 비상장 회사 지분에 투자를 하는 게 PE인 것을 생각하면 VC도 그 일부임을 알 수 있습니다(게다가 VC/PE 모두 LP를 사적으로 모집하는 형태가 대부분이다).

출처: UBS, Private Markets, Opportunities outside listed equities, February 2020

출처: UBS, Private Markets, Opportunities outside listed equities, February 2020 VC의 전략은 투자 대상 회사의 섹터, 투자 단계, 투자 유형에 의해 구분됩니다. 섹터가 바이오·소재, 부품, 장비, ICT, 콘텐츠 등에 따라 구분되며, Seed, pre-A, Series A, B, C - pre IPO 등으로 투자 라운드에 따라 구분되기도 하고, 투자하는 회사의 신주 RCPS, CPS, CB, BW, 구주 보통주 인수 등으로 구분되기도 합니다.

대부분의 초기 스타트업의 현금흐름이 녹록치 않으며 영업 적자인 상황을 감안하면, PER3), EV/EBITDA4) 등의 실적 기준 Multiple valuation은 사실상 불가능합니다. 그 대신 DAU/MAU, retention rate, churn rate, 서비스 사용시간 등의 다양한 KPI를 설정하여 해당 지표가 추후 어떤 식의 BM5)으로 수익화를 이룰 수 있을지를 고민합니다.

재밌는 건 VC를 포함한 Equity 투자는 잃어봐야 원금이라는 점입니다(레버리지를 결합한 파생상품6)의 경우 원금 이상의 손실이 가능하다). 필자가 생각하는 VC와 PE 투자의 가장 큰 차이점은 포트폴리오 구성의 분산 정도와 risk taking의 정도입니다.

VC는 잘 안되면 –1배지만, 한, 두 건의 투자 대상이 잘 되면 MOIC7) 3x~10x 이상의 수익이 나올 수 있으므로 조금 더 자유로운 risk taking이 가능합니다(사실 risk 회피적인 성향의 포트폴리오를 구성하려 해도 그게 쉽지 않다). 보통 기대수익률과 risk는 어느 정도 trade-off적인 성격이 있어서 효율적인 투자금 분배에 대한 고민은 계속됩니다. 그에 비해 PE는 단 한 건의 투자 대상마다 기본적인 투자 규모가 클뿐더러 일반적인 경우 MOIC 2~5x를 넘기 쉽지 않습니다. 또한 다양한 실사(due diligence)를 통해 투자 대상의 법률 이슈는 없는지 LDD를 진행하고, 현금 흐름 기반 FDD 및 더 정밀한 Valuation이 가능하므로 risk를 제한적으로 설계하기에 보다 용이합니다.

예를 들어 VC/PE가 각각 200억 원 펀드를 결성하여, VC Fund에서는 20개의 투자 대상 회사에 각 10억 원씩 분산 투자하고, 그중 10%는 10x, 40%는 2~3x, 30%는 1~1.5x, 20%는 -1x(투자금 전액 상각)가 되면 MOIC로 약 2.18x로 산출됩니다. PE는 100억 원씩 2개의 회사에 투자한다고 가정하고 각각 2.3x, 2.1x가 되면 평균적으로 약 2.2x 수준의 MOIC가 산출됩니다. VC와 PE의 포트폴리오 구성 및 risk를 제한하는 전략 등은 다르지만 결과적으로 (모수를 충분히 늘리면) 유사한 IRR 수익률을 기대할 수 있습니다.

VC 하우스별로 초기단계의 투자를 열심히 하는 곳, 조금 더 뒷 단의 투자를 잘하는 곳, 바이오를 전문으로 투자하는 곳, 기술적 특허 분석을 강점으로 가져가는 곳 등 다양한 전략을 가지고 있습니다.

VC Fund는 주로 모태펀드 및 성장금융과 같은 공적자금 성격의 LP를 모집하는 경우가 많습니다. 이 경우 펀드별 ‘주목적 투자대상’이 정해져 있으며, 펀드의 투자 대상 및 전략도 그에 따라 구체화됩니다(ex. 농림수산식품 모태펀드8)로부터 출자를 받아 결성한 펀드는 50~100% 수준의 펀드 금액을 스마트팜, 농식품 유통 스타트업 등에 투자해야 한다).

VC는 주로 투자 대상 기업이 IPO하거나 대기업 등에 M&A를 하게 되는 경우 Exit(회수)을 합니다. 최근에는 벤처기업에 대한 투자로부터 회수에까지 걸리는 시간이 과거 대비 길어지고 있는 추세라 초기 투자자들이 회사의 M&A나 IPO 이전에 다른 투자자에게 보유지분을 매각하는 Secondary market9)을 통해 투자금을 회수하는 경우도 많아지고 있습니다.

창업 초기 기업에 투자하기 때문에 risk가 높은 만큼 투자가 성공하게 되면 수익성도 높습니다. 업계에서는 수익률을 IRR과 MOIC10)로 표현하는데, IRR은 연 복리로 계산한 수익률이고 MOIC는 초기 자본투자 대비 리턴의 멀티플입니다. 예를 들어 A 스타트업에 10억 원을 투자하고 3년 뒤 100%의 수익을 올려 20억 원을 회수하면, IRR은 약 26%이고 MOIC는 2배(20억 원/10억 원)입니다.

IRR은 시간과 밸류의 함수이고 MOIC는 밸류의 멀티플 함수이기 때문에 짧은 시간일수록 IRR이 높아집니다. 결국 VC는 주로 초기 단계 기업에 투자하여 IPO 혹은 M&A Exit(회수)까지의 시간이 대게 3~6년 정도로 오래 걸리기 때문에 MOIC가 높더라도 IRR은 두 자릿수를 넘기기 쉽지 않습니다.

뒤에서 다룰 Growth Capital, Pre IPO, Buy-out로 갈수록 투자 금액의 Size는 보통 증가하고 MOIC는 낮아지지만 IRR은 유사한 경우가 많습니다. 결국 투자를 검토하는 LP입장에서는 시간 기회비용과 한정된 재원을 효율적으로 투자해야 하기 때문에 수익률(IRR, MOIC), 회수기간 등을 종합적으로 고려할 수밖에 없습니다.

Growth Capital은 Venture 단계를 조금 지나 당장 생존의 문제는 어느 정도 해결하고, 숫자가 찍히는 초입부터 기업의 성숙단계에 접어들기 전 성장 단계를 의미합니다. 즉, 여전히 높은 외형 성장을 지속하고 있는 기업이 Capa 확장을 위한 CapEx 투자가 필요한 경우가 대부분입니다.

뒤에서 다룰 Buy-out과는 다르게 소수 지분을 취득합니다. 투자 방식은 구주 보통주 혹은 신주 발행으로 이루어지며 CB, BW, EB, RCPS, CPS 등을 활용한 다양한 메자닌 투자 구조11)가 가능합니다.

투자 대상기업은 유기적 성장률이 높은 상황이며, 비즈니스 모델이 확립된 회사로 자금이 투입되면 그에 따른 실적 상승이 예상되는 기업을 주로 타깃으로 합니다. 소수 지분 투자이기 때문에 경영권은 기존 대주주 혹은 전문경영인에게 맡기는 한편, 이사회 선임 및 지배권 변경 조항을 삽입하는 경우가 있습니다. 대부분은 상근 여부와 여러 가지 조건에 자유로운 기타 비상무이사12)로 담당 매니저를 지정합니다.

PE가 Growth Capital에 집중하는 경우 최대주주가 아니더라도 2대주주 수준으로 의미 있는 소수지분 투자를 하는 경우 투자금액의 단위가 적지 않으므로 여러 가지 투자자 보호 장치를 마련합니다. 그것을 Term이라고 하며 Term sheet에 적힌 다양한 투자 조건들에는 PE 입장에서의 Downside protection과 발행사(투자유치를 받는 회사) 입장에서의 몇 가지 타협 조건들이 반영됩니다.

예를 들어 PE가 Put option(이하 ‘Put’)을 요구하는 경우 발행사는 그에 대한 Call option(이하 ‘Call’)을 요구하기도 합니다. 구조적으로 IPO 혹은 M&A를 통한 Exit에 대한 불확실성이 높은 경우 Drag along right(이하 ‘Drag’)13) 및 Tag along right(이하 ‘Tag’)를 조항에 넣는 경우도 있습니다.

일반적으로 경영권 지분 거래 시 프리미엄을 부여하는데, 소수 지분은 경영권이 없으므로 특히 비상장 기업의 경우 유동성도 확보되지 않아 더욱 할인된 가격으로 매각을 해야 하는 경우가 발생합니다. 이 경우 Drag를 사용하면 최대 주주의 지분도 함께 끌고 와서 매각할 수 있으므로 경영권 프리미엄이 반영된 가격에 Exit이 용이해집니다. Tag는 최대주주가 회사를 매각하는 경우 같은 가격에 PE의 지분도 매각할 권리를 의미합니다. Tag 정도는 PE 입장에서 최소한의 Exit 보장 수단으로 볼 수도 있으나, Drag는 최대 주주 입장에서 매우 불안한 조항입니다. 그래서 보통 Trigger 발동 요건이 높은 편이며, 발행사의 협상력이 PE 대비 낮은 경우에 반영됩니다.

하지만 Term에 Drag가 있더라도 회사 매각을 위해 매도자 실사가 선행되어야 하며, 이는 회사의 최대 주주의 협조가 필수적입니다. 실제 사례로 알아보면, 2011년 IMM PE, 미래에셋 PE, 하나금융투자 PE(재무적 투자자들)는 두산인프라코어의 중국 자회사인 DICC 지분 20%를 3,800억 원에 매수하는 방법으로 투자를 하고 두산인프라코어와 투자금 회수(Exit)에 관한 주주 간 계약을 체결했습니다.14) 하지만 최대 주주였던 두산인프라코어는 매도자 실사에 협조하지 않았고, 결국 1심을 거쳐 항소심까지 갔습니다. 항소심에서 1심 판단을 완전히 뒤엎고 두산인프라코어가 주주간계약상 당연히 인정되는 동반매도요구권 절차에의 협조의무를 위반하였는바, 이는 동반매도요구권 행사를 위한 조건인 매수예정자 및 매각가격 결정을 방해한 것으로, 동 조건이 성취된 것으로 간주되어야 하고, 그 결과 선택채권 특정의 법리에 따라 두산인프라코어는 투자 당시 목표한 수익률을 가산한 금액인 약 7,000억 원에 DICC 지분을 우선매수할 의무가 있다는 판결을 통해 소수 지분 투자자가 갖는 Drag along(동반매도요구권)의 의미에 관한 국내 최초의 소송의 판례가 기록되었습니다.

관련 소송은 법무법인(유) 세종이 FI(재무적 투자자들)측 변호 대리를 담당15)했으며, 두산인프라코어 측 법호 대리는 김앤장과 법무법인 기현이 1심부터 대리하다가 대법원 상고심에서는 법무법인 한누리와 화우가 가세했습니다.

하지만 이후 2021년 1월 14일 대법원 판결16)에서는 두산인프라코어 측 승소로 판결이 다시 뒤집혔습니다. 매도자 실사에 비협조했다는 것만으로 조건 성취 방해 단정 어렵다는 판결17)입니다. 해당 분쟁은 Drag 관련 중요한 판례로 남아있습니다.

위에서 알아본 대로 Term에는 대표적으로 Put, Call, Drag, Tag 등의 조항과 더불어 발행사의 유형자산을 담보를 통해 Downside protection을 설계합니다. PE 입장에서는 시장상황이 좋지 못할 때일수록 투자대상회사의 Valuation이 저렴해질 뿐만 아니라 Term도 유리해지기 때문에 요즘같이 금리 상승으로 인해 시장 환경이 우호적이지 않은 경우 자금 조달이 더욱 어려워지고, PE 입장에서는 더 많은 기회가 열리는 중입니다.

실제로 글로벌 PE들도 한국 투자를 강화하기 위한 준비가 이루어지고 있는 모습18)이며, MBK를 비롯한 대형 PE들은 최근 몇년간 대규모 블라인드 펀드 결성19)을 통해 아주 넉넉한 드라이파우더20)를 장전하고 있는 상황입니다. 앞으로 2~3년간 PE들이 관여하는 대규모 Buy-out Deal이 더욱 많아질 것으로 기대됩니다(이 부분은 내용상 Buy-out에 해당하나 위의 내용과 연결되므로 해당 부분에 작성함).

| 시기 | 운용사 | 블라인드 펀드 | 규모 |

|---|---|---|---|

| 2019년 | IMM프라이빗에쿼티 | 4호 | 1조 9,000억 원 |

| VIG파트너스 | 4호 | 9,500억 원 | |

| 한앤컴퍼니 | 3호 | 3조 8,000억 원 | |

| 2020년 | MBK파트너스 | 5호 | 8조 5,000억 원 |

| 글랜우드프라이빗에쿼티 | 2호 | 9,000억 원 | |

| 2021년 | IMM인베스트먼트 | 페트라8호 | 9,600억 원 |

| 어펄마캐피탈 | 5호 | 5,400억 원 | |

| JKL파트너스 | 5호 | 7,350억 원 | |

| 스틱인베스트먼트 | 스틱글로벌혁신성장 | 4,800억 원 | |

| IMM크레딧앤솔루션 | 코리아배터리&ESG | 5,000억 원 | |

| 크레센도에쿼티파트너스 | 3호 | 1조 원 | |

| IMM인베스트먼트 | 인프라제9호 | 6,300억 원 | |

| E&F프라이빗에퀴티 | 2호 | 5,300억 원 | |

| 2022년 | 프리미어파트너스 | 3호 | 7,100억 원 |

| 큐캐피탈파트너스 | 큐씨피제15호 | 4,100억 원 | |

| 케이스톤파트너스 | 4호 | 5,200억 원 | |

| IMM프라이빗에쿼티 | 5호 | 8,000억 원 |

위에서 알아본 VC 투자와 비슷하게 IPO, M&A, Secondary 등을 통해 투자금 회수가 이루어집니다. 다만 투자금 회수 기간이 VC보다는 조금 더 짧은 편입니다. 보통 VC는 Exit까지 평균 5~8년 정도를 잡는다면, Growth Capital의 경우 약 3~4년 이내로 잡는 경우가 많습니다.

바이아웃은 간단히 말해 경영권을 인수하는 것입니다. 즉, 50% 이상의 지분을 확보하거나, 주주가 분산된 경우 20~30% 수준의 최대 주주 포지션을 확보하여 사실상 경영권을 확보하는 경우입니다. 그래서 Valuation 방법론으로 PER, PBR보다는 EV/EBITDA의 Multiple을 주로 사용하는데, 이는 경영권을 확보하였으므로 기업의 현금흐름을 직접 통제 가능하여 EBITDA를 활용할 수 있기 때문입니다.

투자 대상 기업은 주로 위에서 살펴본 기업들 대비 성숙단계에 접어든 기업들로, 일반적으로 보유하고 있는 자산들의 가치 측정이 가능하며, 미래 현금흐름이 예측 가능한 곳을 대상으로 이루어집니다. 미래의 현금흐름 및 보유 자산을 담보로 차입을 하는 경우 LBO(Leveraged Buy-out)을 통해 수익 극대화 전략을 추구하기도 합니다.

여담이지만 LBO가 등장하여 말하자면, VC와 PE의 큰 차이점으로는 분산투자 외에도 PE는 VC 대비 더욱 다양한 Financial Structuring을 구사한다는 점입니다. 현금흐름이 예측가능하기 때문에 레버리지를 사용하거나 배당을 실시하고 리캡(Recapitaliztion)21) 등을 적극적으로 활용 가능합니다.

실제로 대형 PE에서는 Financial Structuring을 다양하게 활용하는데, 대표적인 사례로 한앤컴퍼니의 케이카 리캡22) 사례가 있습니다. 케이카 투자 원금은 IPO 당시 회수하고 추가로 리캡을 통해 5,000억 원을 추가적으로 회수한 셈입니다. 2018년 SK㈜로부터 SK엔카 직영사업부를 인수하고 CJ그룹의 조이렌터카 지분을 추가 인수하여 볼트온23)하여 지금의 케이카가 되었습니다. 당시 발표된 인수금액은 약 2,000억 원 수준(이후 몇 차례의 리파이낸싱이 이루어졌다.)임을 감안하면 매우 성공적인 투자 사례인 셈입니다.

애초에 PE가 Buy-out을 하기로 마음먹은 기업이라면, 현금흐름은 예측 가능하면서 경영 효율화 및 Capex 투자를 통해 더 좋은 실적 달성이 가능할 것이라는 판단이 있을 것입니다. 그 말인즉슨 경영적으로 비효율화 되어 있는 부분이 많거나 기존 주주임원들이 가져가는 돈이 많아서 이 부분을 효율화하여 비용 개선을 이루면 실적이 개선되는 경우가 첫 번째일 것이고, 당장 Capa 확장 혹은 R&D를 위한 Capex가 필요한데 기업 자체 자금조달로는 한계가 있어 PE의 인수 후 추가적인 Capex를 투입하는 경우가 두 번째일 것입니다.

다양한 방법을 통해 비용 절감 및 실적 향상을 통해 Value-up을 추구하고 Exit multiple 상승(매물의 희귀성, 경쟁입찰 등)을 통해 투자 성과를 극대화합니다.

다른 투자 단계와 유사하게 IPO, M&A 등의 Exit이 있습니다. 제3자 매각의 경우 그 대상은 다시 FI(PE와 같은 재무적 투자자)와 SI(대기업 등 전략적 투자자)로 구분할 수 있는데, 대부분의 경우 FI보다는 SI가 사업적 시너지를 감안해 더 높은 value에 인수하는 경우가 많으므로 SI를 대상으로 한 Exit에 주로 집중합니다.

하지만 바이아웃의 경우 위에서 설명한 바와 같이 기업의 경영권을 장악하였으므로 PEF 운용과정에서 투자대상 회사로부터 배당 수령 후 분배, 인수금융24) 및 텀론 등 레버리지 리캡 등 다양한 회수 방법이 존재합니다. 천억 원에서 조 단위 이상의 대규모 Deal의 경우 매각이 이루어지기 전 운전자금을 제외한 기업의 유보 현금을 배당하여 Book을 가볍게 하면, PEF 입장에선 Cash flow가 발생하여 IRR이 높아지고 잠재매수자 입장에선 거래대금이 그만큼 줄어 부담이 덜 되는 장점이 있습니다.